期刊封面

国君煤炭:焦炭行业变局仍将持续,中国旭阳集

本文来自微信公众号“ 煤市乾坤”,原标题《中国旭阳集团:迎接新的五年腾飞》

报告导读:

中国旭阳集团(01907)迎来成立后第六个“五年”,焦炭行业变局仍将持续,公司将借行业变革东风实现份额的持续扩张,化工板块将迎来量价双增,氢能源领域助力远期发展。

摘要:

维持盈利预测,上调目标价,维持“增持”评级。2020年营收197.8亿(+5.0%),净利润17.0亿(+24.7%),业绩略超预期。维持公司2021~2022年净利润38.6、46.2亿,预测2023年净利润52.6亿,公司充分发挥焦化产业链优势,估值理应向化工产业链公司靠拢,参考可比公司2021年估值水平,上调目标价至7.52港元(原预测为5.91港元),维持“增持”评级。

焦炭赛道渐明晰,市场份额稳步扩张。1)截至2020年底,公司焦炭权益产能674.9万吨,业务量超1100万吨,在建及规划的焦炭项目分别为旭阳中燃、旭阳凌钢、旭阳宏宇和萍乡旭阳,合计产能1220万吨、总权益产能664.8万吨。预计2024年全部投产后权益产能将达1339.7万吨,CAGR 18.7%。2)公司依托自身强大的产销一体优势及成本优势向外托管运营获取市场份额,若未来每年新增300万吨托管项目,预计2025年公司焦炭业务量达3804万吨,市场占有率达8.5%,独立焦化市场领域份额达11.3%,形成绝对的领先和市场话语权。3)全国焦炭已规划1.3亿吨产能大部分集中于山西、内蒙两省区,碳中和与能耗控制大方向下,全国规划焦炭项目投产恐不及预期,4.3米焦炉持续退出将使行业供给维持紧张,行业利润有望维持较高水平。

化工板块有望重触2018年盈利高点。公司化工品价格与国际原油价格相关性强,WTI现货价2021年以来持续走高,已接近2018年油价水平,公司传统焦化副产有望重触2018年盈利高点。苯乙烯项目已于2020年底投产,在建己内酰胺项目具有建设成本低和工艺路线优等特点,2022年投产后有望打造煤化工一体化龙头。化工板块远期理论盈利中枢约为18~20亿元(焦化副产4~5亿、苯乙烯3~4亿、己内酰胺11亿)。

氢能业务是公司下一个盈利爆点。预计到2050 年氢能在中国能源体系中的占比约为10%,氢能需求三倍以上增长空间。若未来公司焦化产能和氢能源需求全部释放,则最大氢气盈利空间约为35亿元。

风险提示。1)下游需求不足拖累焦炭价格。2)化工品价格受国际油价波动。3)并购板块整合不确定性。4)项目建设进度不确定性。

1.2020年业绩略超预期,焦炭业务表现强劲

公司2020年实现营收197.8亿元同比+5.0%,净利润17.0亿元同比+24.7%,业绩略超预期。

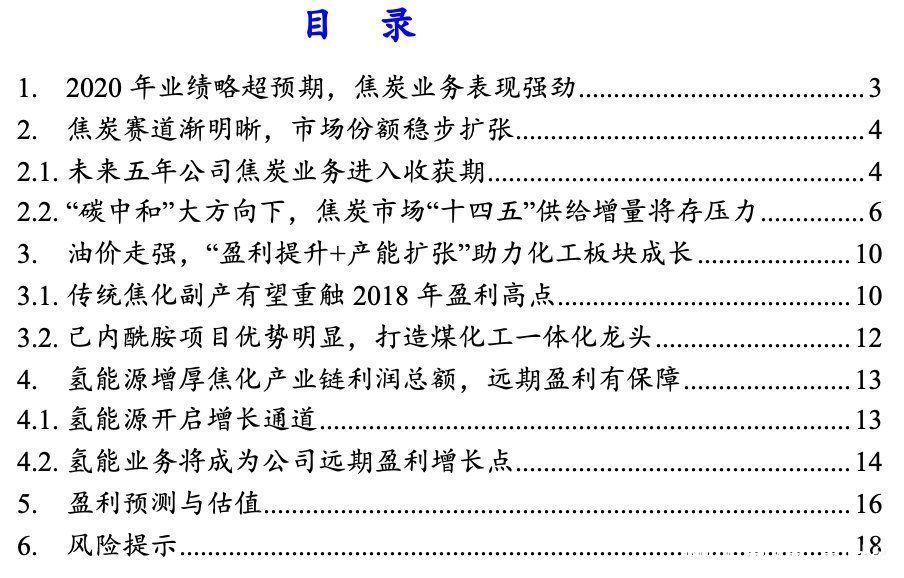

2020年公司焦炭业务实现扩张,量升本降贡献主要毛利增量。2020年公司通过收购洪业化工100%股权增加120万吨焦炭权益产能,此外与江西宏宇能源达成运营管理协议,焦炭运营管理业务增加130万吨。全年焦炭业务量预计超过1100万吨同比提升25%以上,焦炭业务实现营收87.2亿同比+1.1%。受益于领先行业的配煤工艺及焦炭-焦煤价差2020下半年的走强,公司焦炭业务毛利率提升至28.2%同比提升11.9PCT,全年毛利润达24.6亿,占总毛利76.3%。

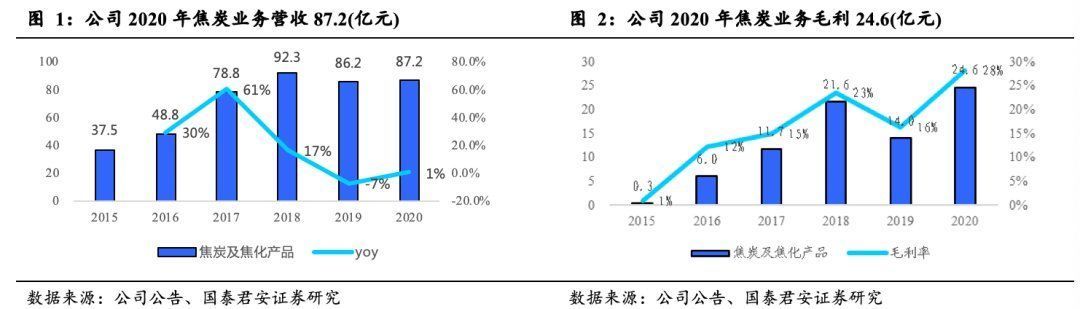

2020年化工业务受油价低迷影响,营收毛利有所下降。受新冠疫情影响,2020年全年海外需求整体疲软,全年国际油价中枢低迷。公司化工业务以芳烃、醇醚、碳纤维为主,售价与油价相关性较强,全年营收58.5亿元同比-18.2%,毛利3.9亿,毛利率6.6%同比下降5.1PCT。

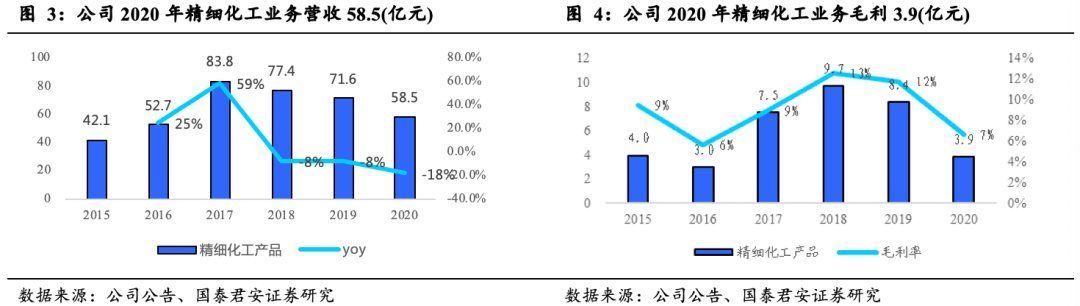

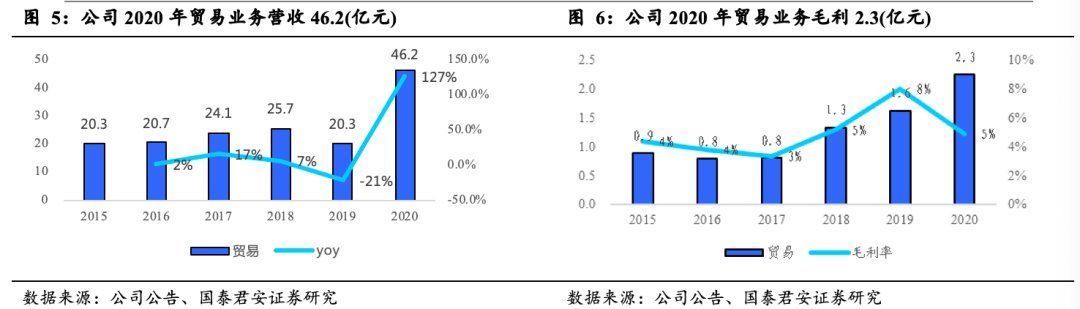

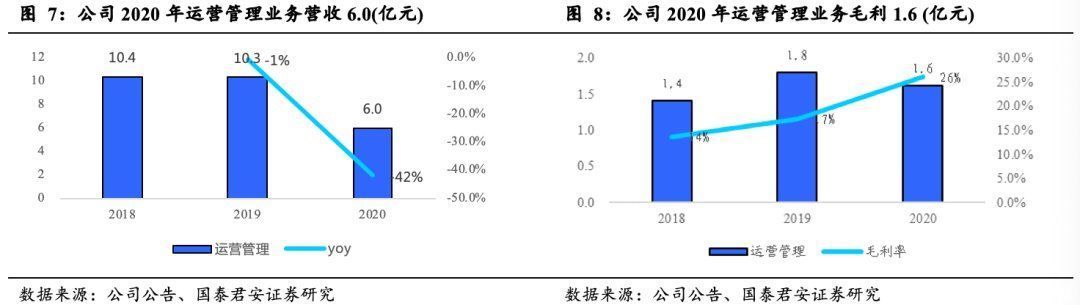

2020年贸易业务营收毛利双增,运营管理业务营收下降毛利率提升。2020年贸易业务营收46.2亿元同比+127.4%,毛利2.2亿元,毛利率4.7同比下降3.3PCT;运营管理业务营收6.0亿元同比-41.9%,毛利1.6亿元,毛利率26.0%同比提升8.6%。

2.焦炭赛道渐明晰,市场份额稳步扩张

2.1.未来五年公司焦炭业务进入收获期

我们认为当下焦炭行业正处于变革时代,公司有望抓住机遇实现快速增长。公司2019年3月15日上市以来,通过轻重资产扩张结合的方式积极拓展市场份额,储备项目丰富。根据梳理,旭阳集团在建及规划的焦炭项目分别为旭阳中燃能源,旭阳凌钢、旭阳宏宇能源和萍乡旭阳,合计产能为1220万吨,总权益产能为664.8万吨。

旭阳中燃能源位于内蒙古自治区,产能为360万吨,旭阳集团权益占比55%,权益产能为198万吨,目前该项目已进行了环评二次公示;

文章来源:《江西煤炭科技》 网址: http://www.jxmtkj.cn/zonghexinwen/2021/0708/1648.html